[公開日] 2024 年 7 月 22 日 午後 10 時 28 分 AEST

[質問] ヴォニー、12 歳、アラバマ州オーバーン、アメリカ合衆国

[答えてくれる先生] Caroline Bruckner

1970 年代に私が生まれる直前、家族はネブラスカ州からテキサスに引っ越しました。大きな理由は、テキサスが低税州とみなされていたことと、現在もそうであること、そして父がテキサスで事業を始めたかったからです。

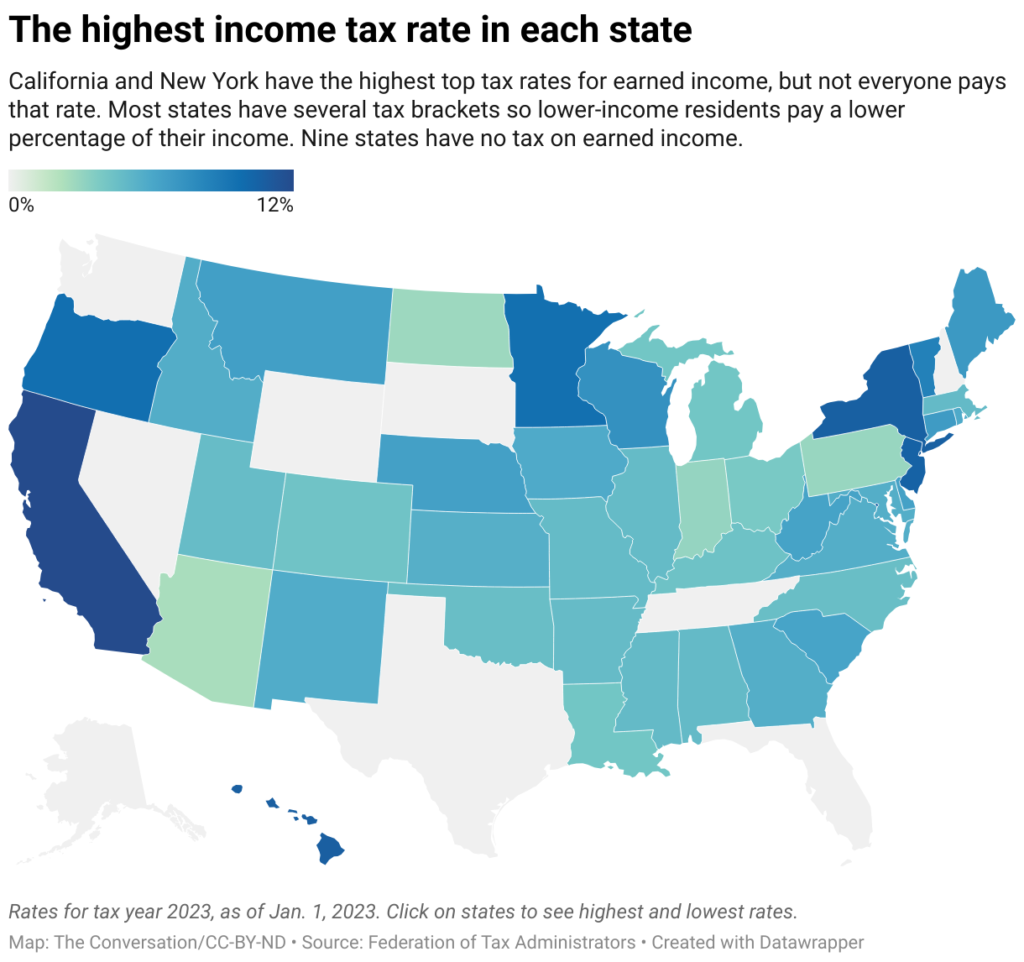

テキサスはまた、そこで働く人々の「稼いだ収入」に所得税を課さない 9 つの州のうちの 1 つです。

テキサスが住民に税金を課していないという意味ではありません。課しています。テキサス人 (Texans) は、学校、病院、医療、道路、空港、消防士、事業ローン、公安、その他あらゆる種類の公共サービスの支払いに役立てるために、他の税金を支払っています。たとえば、テキサス人は米国で最も高い固定資産税率 を支払っています。

州が徴収できる税金の種類を理解するのは複雑です。税の教授であり政策の専門家 である私の仕事は、税制がどのように設計され、運用されているかを説明することです。

州がルールを定める理由

一般的に、州には住民に課税する権限があります。住民が州に住むことを選択した場合、その州の法律と保護の恩恵を受け、政府の費用を分担する一環として税金を支払います。

米国憲法 (he U.S. Constitution) が米国政府 (the U.S. government) に連邦税 (federal taxes) を課す権利を与えているのと同様に、各州には独自の州憲法 (state constitution) と法律 (state laws) があり、さまざまな項目に課税できます。賃金 (wages) による稼得所得 (earned income) 、投資 (investments) で得たお金、アルコール (alcohol)、燃料 (fuel)、タバコ (tobacco)、食料品 (groceries) の購入、またはスポーツイベントやホテル宿泊などの他のさまざまな項目、産業、活動に課税される可能性があります。税金にはさまざまな種類があり、各州には独自のルールがあります。

税金をいくら徴収するかを決めるのは政治家 (politicians) だけではない。州税を課すか、増やすか、廃止するかは、市民 (citizens) が投票で決めることが多い。例えば、2024年11月の選挙日には、一部の州の有権者は、社会福祉プログラムの資金を調達するために州が増税することを望むかどうか尋ねられる。オレゴン州 (Oregon) では、有権者は、新たな貧困対策プログラムの費用を賄う ために、州で事業を展開する企業への増税を行うかどうかを決定する。

賃金に対する個人所得税を課している州では、税率は全員の所得の同じ割合にすることも、個人の給与額に応じて変えることも できる。一部の州では、納税者の収入が増えるにつれて税率が上がる。

所得税がないということは、税金がかからないということではない

稼得所得税がない 9 つの州 は、アラスカ (Alaska)、フロリダ (Florida)、ネバダ (Nevada)、ニューハンプシャー (New Hampshire)、サウスダコタ (South Dakota)、テネシー (Tennessee)、テキサス (Texas)、ワシントン (Washington)、ワイオミング (Wyoming)です。そのうちの 2 つ、ニューハンプシャーとワシントンは、株やその他の投資で得たお金など、一部の所得に課税しますが、働いて得た所得には課税しません。

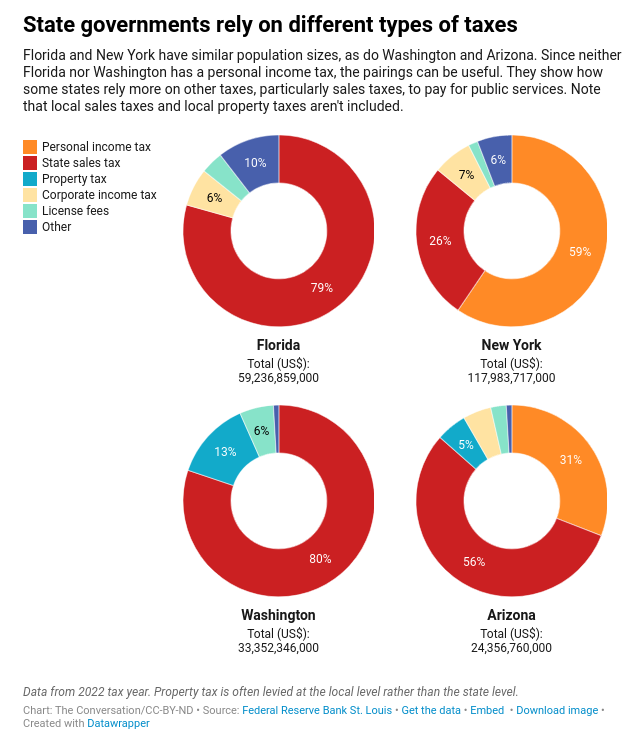

州が所得税を課さない場合、教育 (education)、道路 (roads)、医療 (health)、その他の公共サービス (public services) に充てるため、他の税金を課すことがよくあります。

場合によっては、州はより高い売上税 (sales taxes) や、個人の住宅価値に対する税金などのより高い財産税 (property taxes) を課します。または、サービスに充てるため、市 (cities) や郡 (counties) にそれらの税金を課すことに頼ることもあります。たとえば、テネシー州には州所得税はありませんが、州と地方の合計売上税率は 9.548% で、どの州よりも高い部類に入ります。

チャート: The Conversation/CC-BY-ND出典: セントルイス連邦準備銀行データを取得

一方、アラスカは税金が最も低い州の 1 つです。アラスカには州所得税や州売上税はありません。ただし、アラスカには州財産税があり、そこで操業する石油・ガス会社に多額の税金を課すことができます。アラスカの都市やその他の地方自治体も地方レベルで売上税を課すことができ、実際によく行われています。

州所得税なしの長所と短所

州所得税を課さない州に住むことには、メリット(benefits) とデメリット (drawbacks) の両方があります。

お金を節約できるかもしれませんが、それは税金を支払わないという意味ではなく、考慮すべきトレードオフ (trade-offs) があります。所得税のない州は、公共サービスが最良ではない場合があります。

たとえば、所得税の支払いを避けるためにテキサス州などの州に引っ越したいかもしれませんが、医療費 (pay for health care) を多く支払う覚悟が必要です。一般的に、テキサス州は医療や公共交通機関への政府支出が最も低い州 の 1 つです。

州が所得税がないことを補うために財産税や売上税を高く課すと、所得税のない州に住むことの全体的な経済的余裕にも影響する可能性があります。

これは低所得者にとって最も重要です。なぜなら、州の売上税は全体的な経済的余裕に大きな影響を与えるからです。たとえば、大学に通いながらパートタイムで働いている学生は、収入が低い可能性があります。しかし、所得税 (income tax) ではなく消費税 (sales tax) が高い州に住んでいる場合、彼らははるかに高い収入のあるフルタイム雇用者と同じ高い税率を支払うことになります。その結果、学生はフルタイム労働者よりも生活費を稼ぐのに苦労するかもしれません。

また、ほとんどの場合、アメリカ人は収入に対していくらかの税金を払っていることも覚えておいてください。たとえ州所得税の対象ではない人でも、米国人口の大半 は連邦所得税 (federal income tax) を支払っており、多くの人にとって、その連邦税 (federal taxes) はどの州所得税よりもかなり高額です。

この記事は、クリエイティブコモンズライセンス(CCL)の下で The Conversation と各著作者からの承認に基づき再発行されています。日本語訳は archive4kids の翻訳責任で行われています。オリジナルの記事を読めます。original article

[編集者注] (注1*) Executive in Residence: エグゼクティブ・イン・レジデンスとは、通常は研究や教育活動の一環として、IMD 関連の活動に一定の時間を費やすことに同意した上級レベルの実務家です。IMD: スイスのジュネーブに本部を置く調査研究機関でビジネススクール。毎年、「世界競争力年鑑」の国際競争力順位を発表していることで有名。1990設立。